2024/10/15

税理士顧問料5,000円で依頼は可能?失敗しない顧問契約

目次

「事業を始めたばかりだけれど、帳簿や申告のこと、そろそろ考えなくちゃ」

「自分でやれる自信がないけど、税理士を頼むとどれくらいの費用がかかるの?」

「できるだけ顧問料を抑えて、必要なサポートだけを受けたい!」

特に近年はクラウド会計やらインボイスやら、今どきの用語がCM等で飛び交っていて、わからないことだらけの分野に、漠然と不安を抱えている事業主の方は多いです。

税理士のサポートを受けたいけれど、予算はかけられない。予算をかけずに税理士を依頼した場合、どこまでサービスが受けられるのか知りたい。

という方に、この記事では最近の税理士業界を、顧問料の切り口から、事例を交えて解説していきます。

1.月額顧問料5,000円で依頼できる税理士のサービス内容

かつては月額5,000円で依頼できた事務所も、現在は料金を改定しているため、月額5,000円で契約できる税理士は、残念ながらほとんどありません。

この10年で、会計事務所の働き方改革がすすみ、他の業種同様に人手不足で人件費が高騰しています。

ITを駆使して業務の時短に取り組んだり、サービス内容をコンサルティングに移したりして、各事務所は生き残り作戦を展開しています。

それでもできるだけ安く税務顧問を見つけたい方に、わかりやすいように、ここでは顧問料5,000円=格安プランとして情報をお伝えしていきます。

2.顧問料の安い税理士に依頼するメリットとデメリット

上記の状況から、顧問料5,000円で契約できる税理士はほとんどいないのが実情ですが、1万円以下で受注している格安税理士の料金体系などから、メリットとデメリットをまとめてみました。

(1)顧問料の安い税理士に依頼するメリット

自分に必要なサービスが選択できる

格安プランがある事務所は、必ず選べるオプションがたくさんあります。オプションを追加しないことで格安にできます。

たとえば、記帳や申告などの作業や、定期的な面談が全く含まれていない、税務相談のみの顧問契約なら月額1万円からも可能です。

何か困ったときに税務相談ができるお守り代のようなものですが、法律相談の顧問弁護士に比べるとかなりお値打ちですね。

事業主さんの方で、帳簿記載から決算書作成まで、ほぼ問題なくできる方には、余分なサービスがついていないので、無駄がなくて安心です。法人税等申告書・消費税等申告書作成のみをオプションで追加すれば申告義務が果たせます。

また逆に、休眠状態、会社設立後にまだ事業に動きがない、などの場合は記帳も税務相談も必要ないので、決算・申告料のみで依頼できる場合があります。その場合も格安プランで頼める事務所はあります。

(2)顧問料の安い税理士に依頼するデメリット

①訪問や面談がない、もしくは少ない場合がある

帳簿に不慣れで申告経験のない方には、気軽に経理方法や事業について相談できる人が欲しいものです。「決算を頼む」ということは、自分のお財布の中の状態をさらけ出すようなもの。

せっかく税理士を頼むのであれば、家族や従業員に言えないようなことも、秘密を守ってくれる安心感のもとで相談したい、という気持ちになります。

格安プランはできるだけ人件費をかけないプランですので、訪問や定期的な面談はなく、質問はメールやチャットのみの対応が多いです。

②経験の浅い税理士が担当になる可能性がある

税理士登録をして間もない税理士が一人で独立開業した場合は、顧問先を増やしたいので格安プランで契約することがあります。

経験がないので調べ物に時間がかかったり、一人事務所なのでチェック機能がなくてミスが起きたりするなどの心配があります。

また、顧問先への遠慮から、最初の指導があいまいなために、税務調査で戦うための証拠を用意しきれず、税務調査で不正を疑われてしまう、ということも考えられます。

スタッフの数が多い事務所でも、経験の浅い担当者がつくことはありますが、ベテラン担当者や税理士がチェックする体制が整っていることが確認できれば安心です。

3.顧問料の安い税理士が向いている法人と個人事業主

経理経験を持つ社員が在籍している法人や個人事業主の方は、専門知識の必要な申告業務のみを税理士に依頼すれば安くすむ場合があります。

どんなスキルを持つ経験者がいれば安くすむのか、挙げてみます。

|

必要なスキル |

できること |

|

簿記がわかる、パソコンが使える |

会計ソフトへの入力 |

|

消費税の仕組みがわかる |

会計ソフトへの入力、インボイスの確認 |

|

月次決算仕訳ができる |

月次試算表の作成 |

|

月次試算表が読める |

経営者への状況報告ができる |

|

決算仕訳の入力ができる |

決算書の作成 |

|

各科目の残高の内訳がわかる |

科目明細書の作成 |

|

源泉所得税の仕組みがわかる |

給与計算、源泉納付事務、年末調整 |

|

減価償却資産の通達について勉強している |

固定資産台帳作成、決算書の作成、償却資産申告 |

事業主がこれらの知識を付けたい場合は、商工会議所などで行っている記帳相談会などに参加することも有意義です。

静岡商工会議所HPより

https://www.shizuoka-cci.or.jp/2-3

4.顧問料の安い税理士に依頼する際に後悔しないようにするための注意点

(1)経理経験や税務の知識があるスタッフが自社にいない場合

かつては、簿記の知識がある従業員がいれば、完璧な手書き帳簿が社内で完成していた時代もありました。消費税が導入されてからは、仕訳に必要な情報が増え、もはや帳簿作成は、アナログな手作業では取引先の科目や消費税コードを覚えていられないので、会計事務所職員がやっても時間のかかる作業になってしまいました。

そこで、インボイス番号をOCRで読取る機能や、自動仕訳ルール機能などがある会計ソフトを駆使し、パソコンで効率的に帳簿作成をすることができる時代になってきました。しかし、各社のさまざまなソフトはそれぞれ機能が少しずつ違います。その中から、自分にあった会計ソフトを選択し、各種設定を行う必要があります。

その時間を本業に充てて、事業に専念したい場合は、税理士に頼む業務を増やすことで結果的に時間を有効活用できます。

(2)経営や節税に対して税理士からアドバイスを受けたい場合

サービスメニューが細分化されていて、基本メニューにオプションで追加していくような料金体系であれば、何をしてもらえるかがわかるので、経営についてのアドバイスがどのような形で行われるのか、節税のアドバイスがどのタイミングで行われるのかを想像することができます。

一方、まるごとパッケージになっている顧問契約の場合は、記帳や申告はきちんと行われることはわかっても、どのようなスタンスでアドバイスがもらえるのか想像できず、実際は担当者の資質に全てかかっている場合があります。

面談の頻度、担当者との関わり具合、税理士のアドバイスがもらえるタイミングなど、できるだけ詳しく聞いてから依頼するとミスマッチが起こりにくいです。

5.税理士への依頼時に押さえておくべきポイント

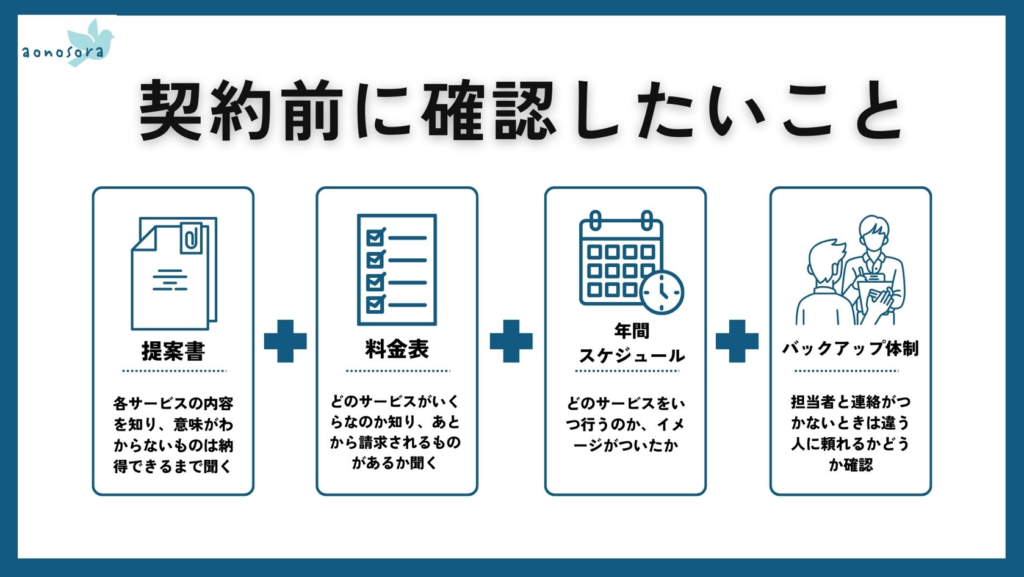

依頼時のポイント①:サービス内容を確認 提案書・契約書があれば安心

初めて顧問契約の相談に行ったときは、まずは税理士が自分の話をしっかり聞いてくれるかどうか、困っていることを把握してもらえるかどうか、見極めましょう。

相談に行く人は経理まわりに詳しくないことが多く、何を頼んだら良いのかを上手く話すのは難しいです。「何をして欲しいですか」と聞かれても答えられないので、困っていること、不安なことを専門家から例を挙げて聞いてもらった方が話しやすいです。

経験のある税理士は、いろいろなお客様のお困りごとに対応しているので、大抵の経理周りの悩みにはすぐに解決策を想像できるものです。ただし、その税理士の事務所でそれが解決できるかどうかは別の話。なぜなら各事務所ごとに方針があるからです。

たとえば、お客様のニーズにかかわらず、一律のサービス内容をパッケージにしている事務所や、必ず決められた会計ソフトに事業主側で仕訳を入力することを条件としている事務所、年一回の決算のみの作業は受注しないという方針の事務所、などです。

会計事務所の業務を標準化して、スタッフの離職に対応している場合や、分業により人手不足に対応している場合、記帳代行を行わない主義や、税務調査リスクを考えて、毎月会わなければ顧問はできないとしている場合など、様々な理由があります。

もし契約してからそれらの方針がわかり、思ったサービスと違うことが不満やストレスになり、事業遂行に影響したら時間がもったいないです。

最初に、お互いの話や方針を理解し、自分に合ったサービスを選択できて、もれなくやってもらえる事務所を選びましょう。そのためには、料金表やサービス内容がはっきりわかり、できればお客様ごとに作られた見積書や提案書が提示されて、それに基づいたプレゼンテーションが聞ける事務所であれば、納得感もあり、ミスマッチが少ないので安心です。

さらに、口約束ではなく顧問契約書を交わす事務所が信頼できます。

①ヒアリング時に税理士との相性を確認

営業面談を所長税理士が行っている場合は、最終的にこの人が責任者で、何かトラブルなどがあったらこの人を頼ることになるんだな、という目線で自分との相性を確かめることができます。

事務所のスタッフがたくさんいる場合は、契約後、日常業務はお客様担当者とやりとりをすることになりますが、お客様担当者を決定するのも、変更するのも所長税理士の場合が多いです。

事務所経営者としての所長税理士の考えが、事務所内のお客様担当者にも浸透していると考えると、所長税理士が自分の考え方に合っている、または所長税理士の話に共感するところがあると、お客様担当者にもわかってもらえる確率が増すので、相談しやすいのではないかと思います。

営業担当が別にいて、その人とウマが合った場合にも、その人が実際のお客様担当でない場合には、契約前に所長税理士と会っておくと安心です。

②女性税理士ならではのきめ細やかな対応

現代の会計事務所は、志のある事務系の女性が働きやすい職場です。

一昔前の時代は、単純な伝票入力作業を女性のパートタイマーが行い、男性正社員の税務担当者がお客様を訪問して経営の相談にのる、というタイプの事務所が多かったのですが、今ではパソコンが得意で簿記の素養があり、文章が書けて経営の仕組みも理解できるマルチな女性スタッフが重宝される時代になりました。

スタッフが子育て中でも介護中でも、彼らが徐々にスキルアップできる環境を整えることができ、パート時間を調整しながら専門性の高い仕事に取り組める仕組みを作っている事務所には、優秀な女性担当者が多いです。

お客様担当者の仕事に男性でないと出来ないことはほとんどありません。むしろ女性に多い特徴として、几帳面で丁寧な仕事や、気が利くメール対応などはお客様に喜ばれることが多いので、女性担当者が多い事務所を好む方もいらっしゃいます。

③コミュニケーション方法

今どきは実際に会って面談するほか、Webでの面談も選べる事務所があります。(会計事務所全体数からするとまだ多くはないですが・・)メールやチャットでの相談、テレビ電話、FAXなど、お客様に合った方法が選べると便利です。

実際に会って面談する方法も、事務所に行く場合と、訪問してもらえる場合がありますが、訪問型は顧問料の見積金額に交通時間を含めることが多いので、高くなる傾向があります。

資料のやりとりについても、郵送、事務所に届ける、スキャンや写真撮影をして、領収書やレシートをデータで渡す、銀行と連携するので通帳提出は不要、納品はメールで試算表が送られてくる、など、手段がたくさんあります。

資料の提出の仕方や、月次試算表の受取の仕方も聞いておいた方がよいです。

④税務相談の範囲

税務相談とは、文字通り税務に関する相談なのですが、私の肌感覚では、実際の税理士への相談の内容のうち、税務相談は全体の2割くらいです。

それ以外は何かというと、従業員のこと、資金繰りのこと、売上単価の値上げの相談、事務効率化のアイデア出し、いざというときに各種保険が足りているか、など、税務に限らず、事業に関することは何でも相談してもらっています。

法律トラブルや知財トラブル、労務トラブルなど、専門家を紹介した方がよいときは提携の士業の先生を紹介しますし、事業承継や相続に関する家族の相談は相続税や贈与税に関することも多いので税理士の得意分野になります。お客様にはとりあえず相談してもらえれば、何かしらの解決の一歩を踏み出せる、というのが顧問税理士なのだと思っています。

税理士は私に限らず、知識の習得が好きな人が多く、常に新しいノウハウを蓄積している人がいます。それをチャンスがあれば惜しみなく利用して、お客様の悩みの解決につなげることができれば、それ以上の喜びはありません。

ただし、事務所の方針によって、税務相談以外の相談がしにくい雰囲気がある事務所もあるかもしれません。たとえばお客様担当者が会計に特化していてコミュニケーションがあまり上手くいっていない事務所の場合は、相談内容によって頻繁に上司に聞くことになり、レスポンスが悪かったり、わからないです、と言われたりすることが想像できます。

担当者にはどんなことを質問して良いのかあらかじめ聞いておき、自分はどんなことを相談したいかを伝えて、対応可能かどうか確認をしておくとよいです。

⑤緊急時の対応(複数税理士だと安心)

一人税理士でスタッフがいない、またはパートさんと税理士のみ、の事務所は、直接所長税理士が担当をしてくれるメリットがある反面、所長税理士が病気になったり災害にあったりしたときには物理的に対応が難しいです。

申告期限に間に合わない、今月の資金繰りが足りない、従業員の急な退職により仕事が回らない、など、今すぐに方針を決める相談がしたいとき、担当者税理士がいない場合でも税理士事務所内に他の税務スタッフや税理士がいれば、親身になって対応してもらえます。

税理士が複数いない場合でも、一人のお客様を何人かのスタッフでサポートする方針の事務所の場合は、自分のことをわかってくれる人がいつも誰かしらいることで、安心して問い合わせができます。

担当一人が専属で一から十までやる方針の事務所は、深い関係が築けるメリットもありますが、その人が万が一いなくなったときに所内の誰もわからなくて、お互い非常に困る側面もあります。

定期的に担当変更をすることや、2人目のチェック担当者をおくことなど、所内の複数人で情報を共有する仕組みがある事務所の方が、一見効率は悪いですが、長い目でお客様のことを考えていて安心な場合があります。

依頼時のポイント②:追加料金が発生する可能性と、依頼できるサービスの確認

提案書や見積書で確認できれば安心なのですが、文書でもらえなかった場合は、追加料金が発生することがないかどうか聞いておきましょう。

会計事務所の業務は年間通して一定ではなく、季節によって行う業務があります。

月額顧問料のみで他社とくらべていたら、決算料や年末調整料は別料金だった、ということもよくあります。月額顧問料ではなく、一年間の顧問料の総額で比べましょう。

また給与計算業務も当然依頼できると思っていたら、社会保険労務士と別契約が必要だった、という場合もあります。

給与計算業務のうち、源泉所得税や住民税の計算は税理士が得意な業務なのですが、社会保険手続きや、残業割増計算が労働基準法に沿って行われているかのチェックは不得意です。

最近は、労働基準監督署からの残業不払いの指摘や、労災認定、従業員の解雇トラブルなど、複雑な労務相談が増える傾向にあり、お客様が実際に労務問題で困ったときは、自分の会社の給与計算を会計事務所が行っている場合、最初に顧問税理士を頼ってこられます。(何でも相談してくださいといってありますので。)

会計事務所の給与計算は、給与の金額が最低賃金を割っていないか、割増残業を払っているかなどということまではチェックせず、単に源泉関係の書類が整っているか、源泉所得税の天引き計算があっているか、など税金に関わることしかチェックしていません。

給与計算に種類があることは大抵の場合、あまりご存じないので、お客様は会計事務所に給与計算を任せているから全て大丈夫、と過剰に期待している危険な面があります。

最初から労務の専門家に給与計算や就業規則をチェックしてもらっておく方がお客様のためであり、誤解を与えずにすむという考えから給与計算は引き受けない税理士が多くなってきました。

税理士事務所内に社会保険労務士がいるか、税理士事務所が社会保険労務士事務所と提携していて、両事務所へのデータの共有をお客様が許可していれば、やりとりが少なくてすむので、提携している社会保険労務士がいるかどうかも確認しておくと安心です。

①料金表の有無

料金表は、月次顧問料、記帳代行、年末調整関係、法人確定申告、個人事業確定申告、届出書関係、相続税申告、贈与税申告、株式評価算定、システムコンサルティング、経営計画書作成など、メニューごとに用意してあると安心です。

料金表がない事務所では、計算根拠がないので、所長税理士が感覚でいくらぐらい、と決めます。

お客さんによって平等ではなく、思いつきや業績で値上げをお願いされることもあれば、もしかしたらちょっと怖い社長の値引きに応じることもあるかもしれません。

料金表がないということは、事務所の経営がどんぶり勘定の要素が大きく、スタッフの定着度や経営指導のスキルが心配になります。

②基本的な記帳代行と経理サポート

青色申告を行っている納税者は、帳簿の備え付けが必須条件です。現金商売の場合は現金出納帳がお店に備え付けられていないと青色申告の要件を満たさず、最悪の場合青色取消しとされることもあります。

記帳代行は会計事務所で総勘定元帳を作成する業務ですが、現金がある場合は、会計事務所にて毎日のレジ残高に合わせて、日々現金出納帳の作成はできないので、お客様に現金出納帳を作成していただく必要があります。

記帳代行は現金出納帳以外の記帳を行う業務です。現金出納帳の付け方、キャッシュレスの提案、経費用通帳や経費用クレジットカードの提案など、お客様が一番ラクに経理ができる方法を考えて経理指導から行うのが、記帳代行や経理サポートの業務と考えています。

記帳代行会社に経理を依頼していたあるお客様から、「(上記のような)話は聞いたことがない、今の通帳取引や領収書から適当に処理して欲しい」と言われたことがありました。過去の帳簿は素人があるがまま作成したのだなとわかる品質で、そのまま引き継ぐことはできませんでした。

税務的にリスクがなく、極めて合理的な経理方法を考えるのは、会計事務所の職員の中でもかなり経験やスキルが必要です。一度現金の扱い方や通帳の使い分け、領収書の発行の仕方など、間違えて覚えると覚え直しやルール変更がおっくうになります。事業開始時の税理士の指導には忠実に従うことをおすすめします。

③税務調査時のサポート

税務調査は、事業を始めてから最初の調査が肝心です。起業してからきちんとした帳簿を作成し、不正の起こらないしくみを取り入れ、顧問税理士がそのことと社長の真面目なマインドを知っている状態が作れれば、調査を怖れることはありません。修正事項なし、という調査立会経験もたくさんあります。

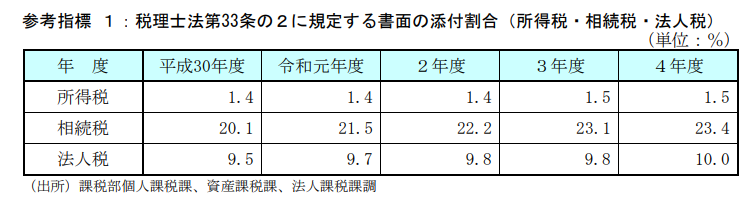

また、税理士法第33条の2の書面添付を行うことで結果的に調査が省略されることがあります。この書面は申告書に付ける添付書類で、税理士が知っていること、いつも確認していること、今年度顧問先に相談されたこと、などをその書類にこと細かに書くことで、調査に行く必要がないと判断してもらえるものです。

税理士が嘘を書けば税理士事務所が業務停止となる書面のため、税理士が処理に自信を持てる申告書にしかこの書面は添付しないことから、全く付けたことがない税理士も多いです。令和4年事務年度の報告では法人税の申告のうち10%にのみ添付されているとのことでした。

出典:財務省HPよりhttps://www.mof.go.jp/about_mof/policy_evaluation/nta/fy2022/evaluation/202310ntahyoka_mokuhyo15.pdf

記帳や経理の指導を受け、不正のおこらない仕組みをつくり、税理士と深い関係を築くことができれば、税務調査の長い時間は省略でき、漠然とした不安な経験も必要ありません。

この第33条の2の書面がついているところに調査に行きたいときは、税務署はまず税理士を税務署に呼び、質問をします。税理士が会社と連携して調査官が納得できる返答をすることができれば、実地調査に移行しない判断がされることが多いです。

もし税務調査があった場合、お客様が希望されれば立会もいたしますが、立会料や修正申告料は別途かかります。税務調査がないことがベストです。

税務調査のことを日頃から考え、お客様に必要以上に保守的な処理を強要するわけではなく、疑義が起こりそうな仕訳等については、その処理を行った経緯や参照した法令、類似する裁決事例や国税庁Q&Aなど、戦える証拠を月次処理の作業中にその都度用意し、万が一に備えて対策している税理士が顧問についている、そのことが一番、税務調査対策としては効果的です。

そこまで考えてくれる税理士かどうか、総合的にコスパがよいかどうか、判断の材料にしてみるのがよいと思います。

6.まとめ

失敗しない税理士選びについて、顧問料の切り口でお話ししてきました。

税理士を「誰がやっても同じ申告業務をやってくれる外注」と捉えると毎月の顧問料は安い方が断然よいと思うのは自然なことと考えますが、実は税理士によって申告の質も違うし、期待できるメニューも幅広いし、それぞれの税理士の思想は奥が深い、ということがわかってもらえたでしょうか。

税務顧問の見積の結果、月額数万円になったとしても、月々パートさん一人分ほどのコストだろうと思います。記帳も申告も調査の心配も要らなくなるだけでなく、専門家に相談できる安心感まで得られるのであれば、「安いかも」と思えるかもしれません。

さらに、税理士法人碧の空には、事業が上手く回るかどうかのシミュレーションをして経営者の行動をサポートしていく MAS(マネジメントアドバイザリーサービス)というメニューがあります。

起業して3年後には約50%が倒産している、という国の統計があります。最初に自社の儲かる仕組みについて、専門家と一緒に数字を使って確認をしておくのが成功への近道です。

ご興味がある方は碧の空へ「MASについて知りたい」とお気軽にお問い合わせください。

最後まで読んでくださりありがとうございました。この記事を「自分が税理士に求めることは何か」を考えるヒントにしていただけたら幸いです。

この記事を監修した人

長坂ひとみ