2025/5/2

税理士の報酬に源泉徴収は必要?仕訳の入力や納付書の書き方も解説

目次

税理士に報酬を支払う際には源泉徴収が必要になることがあります。

「税理士に依頼しているけど、自分は源泉徴収をしなければならないの?」

「計算方法や納付書の書き方など、源泉徴収をする際にやることを知りたい」

「そもそも源泉徴収と源泉所得税とは?」

源泉徴収自体は給与から差し引かれる所得税で知っている方も多いと思いますが、税理士報酬と源泉徴収については詳しく知らない方も多いでしょう。

今回は税理士の報酬と源泉徴収について、詳しく解説していきます。

1.源泉所得税とは?

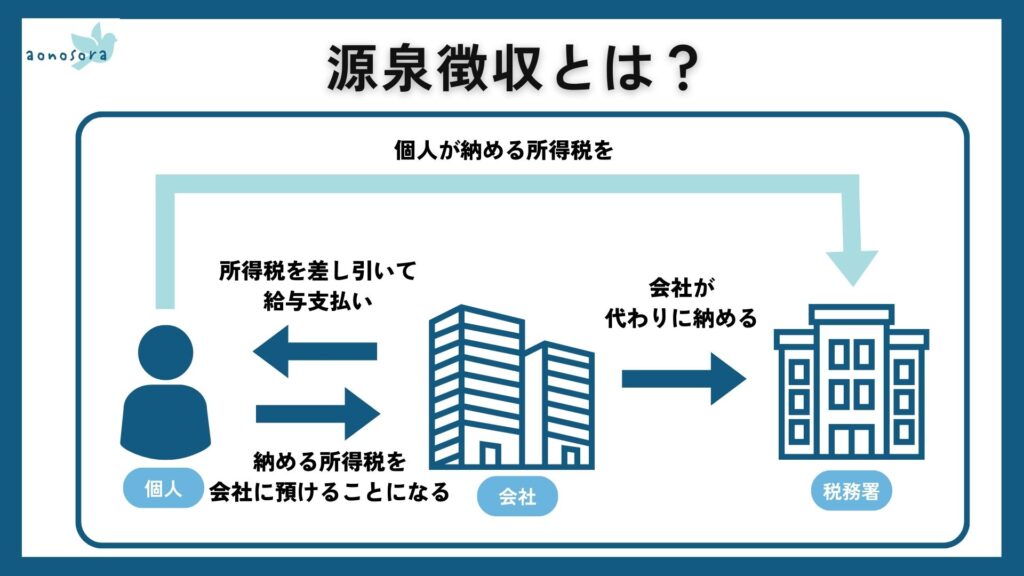

源泉所得税とは、「本来納める本人の代わりに、給与・報酬の支払者が代理で納付する所得税」のことです。給与や報酬の支払時に、給与総額や報酬額から差し引かれます。

以下では、「源泉徴収」の意味や「源泉所得税」について解説します。

⑴「源泉徴収」の意味

源泉徴収とは、給与や報酬を支払う事業者・会社が、支払い時に所得税などを差し引いて、個人の代わりに国などに納付する制度のことです。

※所得税など=所得税・復興所得税

源泉徴収する場合は、概算として一定の税率を掛けて所得税の金額を算出するので、源泉徴収された所得税と実際の所得税に差が生じます。

その差額を調整するために年末調整や確定申告といった制度があり、毎年正しい所得税額を算出して差額を調整しています。

⑵源泉所得税と所得税の違い

・源泉所得税

給与や報酬に対する所得税。給与や報酬の支払時に、給与総額または報酬額から差し引かれます。

給与や報酬の支払者が、本来納める本人の代わりに代理で納付します。

・所得税

個人の得た所得に対して課される所得税。

本人が直接納付します。

2.士業に対する支払は、源泉徴収をしなければならない!

士業に報酬を支払う場合は、源泉徴収をしなければなりません。しかし、場合によっては源泉徴収が不要なこともあります。

以下では、士業報酬と源泉徴収について説明します。

⑴士業に報酬を支払う場合は源泉徴収をする

給与等の支払いをする者は、その際に所得税を徴収する源泉徴収義務者となります。給与だけでなく、報酬・料金を支払う場合にも源泉徴収をしなければなりません。(その他にも源泉徴収が必要な支払がありますが、ここでは士業の報酬に限定してお話しします。必要な支払は限定列挙されているので、国税庁のサイトをご参照ください。)

税理士や弁護士など、士業に対する報酬も源泉徴収の対象です。

謝金、調査費、日当、旅費などの名目で支払われるものも源泉徴収の対象となる報酬・料金に含まれるので、注意が必要です。

国税庁 No.2792 源泉徴収が必要な報酬・料金等とは

国税庁 No.2798 弁護士や税理士等に支払う報酬・料金

⑵法人に支払う場合は源泉徴収しない

法人に報酬を支払う場合は、源泉徴収の必要がありません。

というのも、法人は所得税を納めません。そもそも納める所得税がないので、源泉徴収する必要もありません。

したがって、顧問報酬を支払う場合に、契約している相手が税理士法人や司法書士法人などの法人であれば源泉徴収はされませんし、代わって国に納める必要もありません。

⑶例外:報酬の支払者が個人の場合

給与支払者ではない個人の方は、士業へ報酬を支払うことがあっても源泉徴収する必要はありません。

給与を支払っている事業者は、毎月源泉徴収をしているため、日常的に源泉所得税を納付する機会があります。

しかし、給与の支払者ではない個人の場合は、通常源泉所得税を納付する機会はありません。そのような場合に、「報酬を支払ったので納付書を書いてください」と言われても混乱してしまいますよね。

そのため、源泉徴収義務者には該当しないことになっています。

|

国税庁のHPより引用: 給与所得について源泉徴収義務を有する個人以外の個人が支払う弁護士報酬などの報酬・料金については、源泉徴収をする必要はありません(例えば、給与所得者が確定申告などをするために税理士に報酬を支払っても、源泉徴収をする必要はありません。)。 |

「普通のサラリーマンだけど、確定申告を税理士に依頼したら、源泉徴収しないといけないの?」と不安に思った方もいるかもしれませんが、源泉徴収は不要とされているのでご安心ください。

3.源泉徴収の対象となる範囲と税額の計算方法

⑴源泉徴収の対象となる報酬

先述したように、報酬には「報酬」という名目で支払ったもの以外にも、謝金、調査費、日当、旅費などの名目で支払われるものも含まれます。

⑵源泉徴収額の計算方法

税理士に対する源泉徴収額の求め方は、支払金額に応じて異なります。

(この場合の支払金額は、源泉徴収前の金額です。)

|

支払金額 |

源泉徴収額の計算 |

|

支払金額が100万円以下 |

支払金額×10.21% |

|

支払金額が100万円超 |

(支払金額-100万円)×20.42%+102,100円 |

例えば、支払金額が110,000円の場合、源泉徴収額は11,231円となります。

110,000円×10.21%=11,231円

税理士に支払う際には110,000円から源泉徴収する11,231円を差し引いて支払うため、実際に支払う金額は98,769円となります。

110,000-11,231=98,769円

また、この計算方法は弁護士・税理士・社会保険労務士などに支払う報酬に対して定められたものです。司法書士・土地家屋調査士などについては、計算方法が異なりますので注意してください。

⑶消費税等は源泉徴収に含めるのか?

原則として、源泉徴収の対象となる金額は、報酬・料金として支払った金額の全部、つまり消費税等を含めた金額が対象です。

※消費税等=消費税および地方消費税

ただし、弁護士や税理士などからの請求書等に、報酬と消費税の金額を明確に分けて記載している場合は、消費税等の額を除いた金額で源泉徴収額を計算しても良い、ということになっています。

|

請求書の記載 |

源泉徴収額の計算 |

|

税理士報酬110,000円 と記載されている場合 |

110,000円×10.21% =源泉徴収額 11,231円 |

|

税理士報酬100,000円 消費税等10,000円 と分けて記載されている場合 |

100,000円×10.21% =源泉徴収額 10,210円 |

国税庁 No.6929 消費税等と源泉所得税及び復興特別所得税

4.仕訳の入力方法

仕訳入力の方法を、源泉徴収なしと源泉徴収ありの2つに分けて説明します。

例:税理士報酬 110,000円 振込でのお支払

税理士報酬の勘定科目は、主に支払手数料を使用します。

源泉徴収なしの場合

|

借方 |

貸方 |

||

|

支払手数料 |

110,000円 |

預金 |

110,000円 |

源泉徴収ありの場合

|

借方 |

貸方 |

||

|

支払手数料 |

110,000円 |

源泉所得税預り金 |

11,231円 |

|

預金 |

98,769円 |

||

源泉徴収ありの場合には、借方には報酬の総額を、貸方には源泉徴収した金額と実際に支払った額を入力します。

5.源泉所得税の納付方法

源泉徴収した所得税は、期日までに納めなければなりません。

以下では、源泉徴収の納付方法について解説します。

⑴毎月10日までに納付しましょう

源泉徴収した所得税は、毎月10日までに納付しましょう。

紙の納付書に金額等を記入して納付するのが一般的でしたが、最近は電子納付も普及しています。

e-Taxから納税するダイレクト納付や、インターネットバンキングを利用した納付、クレジットカードを利用した納付など、電子納付の方法は様々です。

税務署に行かなくても納付できる便利な方法ですので、まだ使ったことのない方は導入してみることをお勧めします。

⑵納期の特例について

通常、源泉所得税は毎月納付しなければなりません。しかし、給与を受け取る者が10人未満の会社や個人事業主は「納期の特例」という制度を使って、年2回に分けてまとめて納付することができます。

特例を受ける方法は、「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出して認可を受けることです。

特例が受けられれば、給与や退職金の源泉所得税と、弁護士や税理士等の報酬に対する源泉所得税は半年ごとにまとめて納付することができます。

※それ以外の源泉所得税は、納期の特例は使えません。毎月納付となります。

納付期限は、1〜6月分は7月10日まで、7〜12月分は1月20日までです。納付期限が土日祝にあたる場合には、その休日明けの日が納付期限となります。

国税庁 No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例

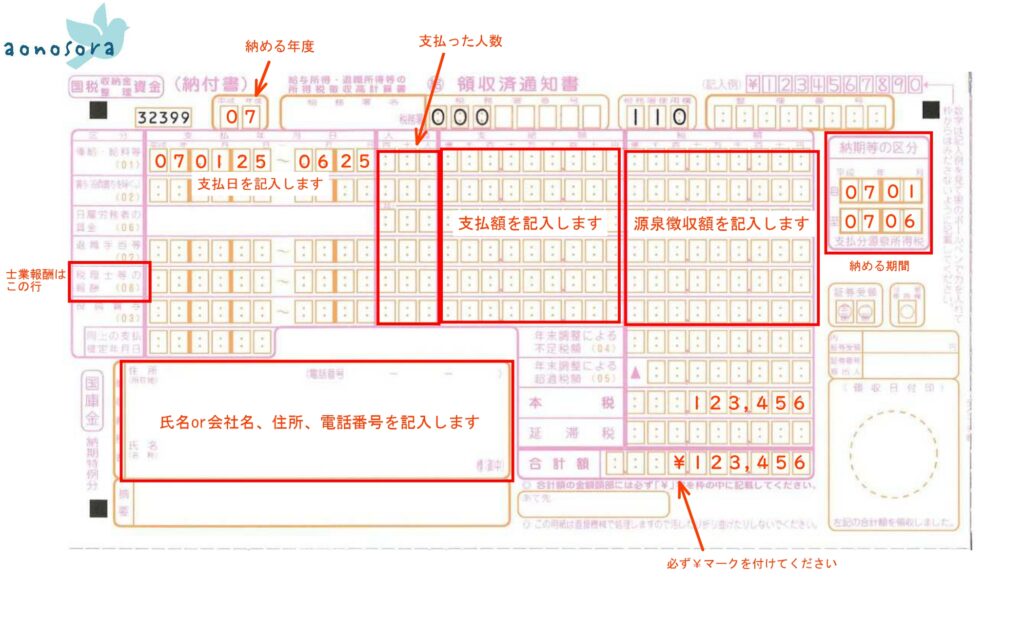

⑶納付書の書き方

源泉所得税を納める場合は、決められた納付書に必要事項を記入して納付しなければなりません。

納付書の書き方は以下の通りです。(クリックするとPDFで開きます。)

※画像は納期の特例のものです。毎月納付の納付書は、支払日や納める期間が単月になっているので注意してください。

6.源泉徴収の義務は支払側にあります

通常、士業からもらう請求書には源泉所得税をマイナスする表示がされているので、請求書を見れば支払う金額と、国に納付する金額が分かるようになっています。

中には、開業したばかりの士業の方がその知識をまだお持ちではなく、請求額満額のみを書いた請求書を送ってくることがあります。その場合はどうしたらよいのでしょうか。

一見、「そんなマイナーな知識は持ってないよ!」とそのまま払ってしまっても言い訳できそう、と思いがちです。

しかしながら、事業者であるからには知らなかったでは済まされません。請求書に満額しか書かれていなくても、支払う側は自ら上記の計算をして、源泉所得税を引いて支払い、引いた金額は国に納める義務があります。

以前、お客様が個人の顧問社会保険労務士と契約していたのですが、その社会保険労務士からもらう請求書に、源泉所得税の表記が毎回なかったので、上記の説明をするために、社会保険労務士に直接弊社担当者が電話で説明したことがあります。その先生は開業したばかりで、その仕組みを全く知らなかったと仰っていました。

士業からもらう請求書なので安心して支払ってしまいがちですが、意外にルールを詳しく知らない先生もいらっしゃるようです。特に旅費日当等を含めて計算されていないことなどはよくあります。納付が足りない場合、税務署から追徴されるのは支払者の方ですので、士業からの請求書は注意してよくご覧になり、支払うようにしてください。

なお、士業の中で、行政書士は引く必要がありませんので、請求書に表示が入っていなくても大丈夫です。

行政書士に報酬を支払った場合|国税庁

7.源泉徴収に関することは、税理士に相談を

労務関係の専門家は社会保険労務士ですが、源泉所得税を専門としているのは税理士です。

そのため、年末調整作業の代行は税理士しかできないことになっています。

源泉徴収に関する作業が自分でできない方は、顧問税理士に依頼しサポートを受けることをお勧めします。

ただし、会計事務所に給与計算を依頼する場合は、労働基準法に合っているかというようなチェックはできません。たとえば、残業代が法律による計算より足りていない、などの労務リスクを回避する為には、社会保険労務士の顧問を合わせて依頼し、給与のチェックをしてもらうのがよいです。

また、今は給与計算などの様々な業務がクラウドソフトで簡単にできるようにもなっているので、自社でやってみようという方も多いです。碧の空では、マネーフォワードなどクラウドソフトの導入と運用のサポートもしております。

会社で行うことで、給与計算で気にしないといけない法律や計算式を最低限把握しておくことができますのでおすすめです。

「最初から自分でやるのは難しい…」「誰かに教えてもらいながらやってみたい」という方は、ぜひ碧の空にご相談ください。ワンストップで提携社会保険労務士と一緒に最適な方法を考えます。

今すぐ相談するにはこちらをクリック!(お問い合わせフォームに遷移します)

この記事を監修した人

長坂ひとみ (執筆 赤堀和奏)