2024/11/8

節税してくれない税理士の8つの傾向と損しない税理士を選ぶポイント

目次

「できるだけ節税したいと思っているのに、税理士が何もアドバイスしてくれない」「他の事業者に比べて自分ばかり損していることはないか、と不安に感じる」

事業を始めて間もない方は特に、勝手がわからないのでそういう気持ちになる方が多いです。

税理士が何を考えているのかがわかれば、質問したり、理解できたりするので納得ができます。

この記事では、税理士のよくある思考回路について、できるだけわかりやすく解説します。

税理士は積極的に節税の提案はしないって本当?

税理士が心の底で一番気にしているのは、本業(税務判断)での間違いがないようにしたいということです。

お客様の経理処理について、税務調査にて「法律の趣旨に合っていない、間違っている」と指摘されて、申告を修正させられることは、プロとして一番避けたいことで、事務所の信用を落としかねないと思っています。

「節税」を目的とする行為は、たとえ合法であっても、申告を修正させられるリスクが多少なりとも上がるので警戒する税理士も多いです。

節税の提案をしてくれない税理士の傾向

あなたの顧問税理士がどのパターンなのか理解できれば、不安解消につながる対処法がわかります。

1.社長の要望をしっかり理解していない

たとえば、来年以降に2店舗目を出したいと思っている社長が、そのことを真剣に話しているのに、税理士は「社長の単なる夢かな」と捉えて、夢が実現した場合の経理処理が具体的に想像できていないことがあります。

社長にしてみれば「2店舗目を出す予定だとわかってくれれば、きっとあれこれアドバイスしてくれるだろう」と期待しているのに、その本気度に税理士が気がついていない場合です。

「何か事前にやっておくことや注意する点はありますか」と聞いてみてください。その質問で思考のスイッチが入ると思います。

|

・・・2店舗目を出すということは設備投資に多額のお金をかけるかもしれない・・・消費税の課税方式を変えたら、消費税の還付が受けられるかもしれない・・・このまま免税事業者を続けた場合とどちらが有利かな・・・届出の提出期限はいつかな、シミュレーションしなければ・・・など。 |

2.すべきなのは提案と説明なのに最初から諦めている

節税案については、お客様が理解できるところまで、かみ砕いて説明し、いくつかの選択肢の中で、どの方法を選ぶか納得して決めてもらう必要があります。

お客様には理解できないと勝手に諦めて(または解説するのが大変なので)事務所側でよかれと思って方法を決めてしまう、口下手な税理士は結構います。

本当はいろいろ考えて、人知れずお客様に有利な方法を選択しているのに、それをお客様にうまくお知らせできず、「提案がない」と誤解されてしまっているパターンです。

|

こんな複雑な消費税のシミュレーション、わかってもらえないだろうな。お客さんが免税事業者がいいって言っているのに、わざわざ原則課税を選択して還付を受ける提案をして、もし思った通りにならなかったらクレームになりそうだな・・・提案する事自体をやめておこうか・・・。 |

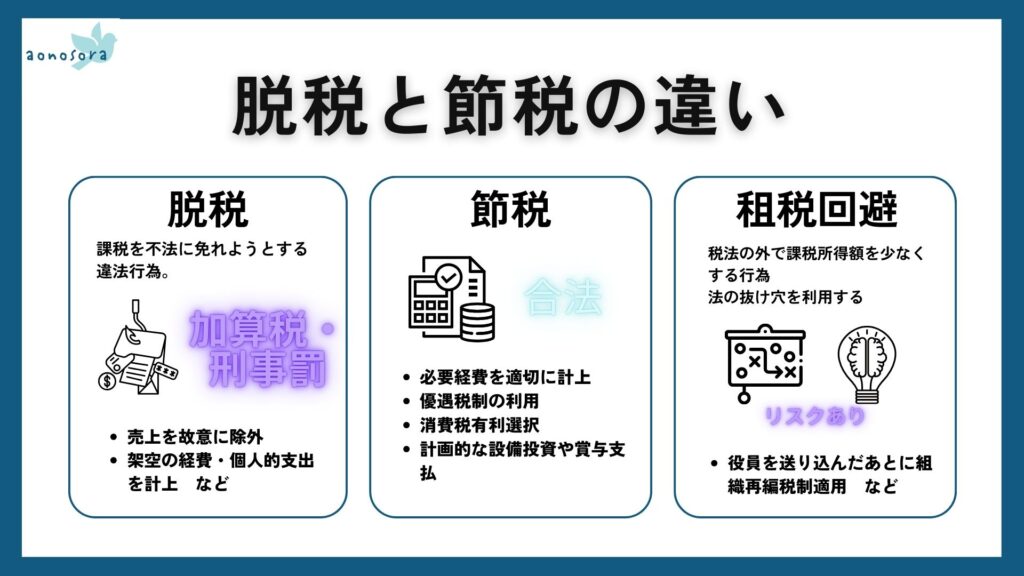

3.節税と脱税の線引きがあいまいなため、判断に自信がない

「節税」は合法的な処理です。2つ以上の処理方法が認められている場合は、どちらか有利な方法を選択できます。

一方で、税金を少なくするために真実でない経理をする、隠す、仮装する、嘘をつく、のは「脱税」です。

たとえば、個人的な支出を経費にしようとする行為は、事業のために使っていないことがわかっていながら事業に使った、と嘘をつくことになるので、「脱税」となります。

一見、個人的な支出に見える取引でも、ちゃんと話を聞けば直接事業のために使われているという取引は、その記録を残すことで経費になります。節税でもなんでもない正当な経費です。

ただし、いくらお客さんの話が真実であると思っていても、事業のために使われているかどうかの理由が「こじつけでは」と調査官に見られるか見られないか、社会通念上通用するかどうか、客観的に判断する必要があります。

|

お客さんと打合せをした、と言われているけど、日曜日でお子様メニューが入っているファミリーレストランのレシートを堂々と経費にしようとしている経営者の言うことを信じてもいいのだろうか・・・。

この経費を信じてOKにすると、どんどん勘違いをさせてしまうことになって、エスカレートしそうで怖いな。

子供はお客さんの子なのか、日曜にも仕事をしているのか、経営者に嫌な顔をされたとしても詳しくヒアリングして、レシートにその旨をメモして置いてもらう? 一個ずつ聞くのは面倒だ・・・疑わしいものは全部ダメと言ってしまいたい・・ |

また、一見合法な処理であっても、節税以外の動機はなさそうな不自然、不合理な行動をした場合は「租税回避行為」となり、税務調査で認められないことがあります。「自称コンサルタント」という人が考えた壮大なスキームなどは、そのあたりを汲み取っていないので、危険を伴う場合があります。

碧の空では、お客様からしっかりとしたヒアリングをし、合理的な理由があることがわかれば、自信を持って正当な処理であることを主張するために、たくさんの証拠書類を用意します。

4.節税による税務調査のリスクが心配

税理士事務所職員の中には、調査中の指摘をとにかく減らしたい人もいます。その人は全て保守的に処理をする傾向があります。経費として正当に認められるものも「一般的に目立つから」という理由で経費にしないなど、勝手に偏った処理をされる場合があります。

平和を愛する事務所の職員がやりがちな判断です。所長税理士の考えも同じなのかどうか、具体的なレシートを手に、聞いてみてください。

|

職員の気持ち・・・自分が経費としてOKと言ってしまって、事務所の見解になってしまったら怖い。かといって、いちいち所長税理士に聞くのは時間がかかってしまう。こんなことも判断できないのかと所長に評価されるのは嫌だ。かといって、裁決事例などを調べていて作業が遅れると残業になってしまう。深く考える前に、経費にしない方向でレシートを経費から外してしまおう・・・。 |

碧の空では、お客様の取引の処理方法について選択肢があるかもしれないと思ったときには、お客様担当者は、まず「通達」やQ&A、裁決事例、他社のブログからヒントをもらうなど、あらゆる手段で似たような事例の情報を入手します。

自分なりに考えた事務所の見解とする報告書について、社内で使っている「キントーン」の面談記録アプリに、お客様からヒアリングした経緯から判断の理由まで、細かな記録を作成します。

次にそのアプリからメンションをして、お客様の担当レビューアーや、社内の他の税理士、所長税理士に見てもらい、それぞれポジティブな表現を心がけたコメントをもらうことにしています。

担当者が意見を聞きやすい雰囲気作りと、調べ物が好きになる土壌を整えることで、当初は時間がかかっても、所内の節税の意識レベルやコンプライアンスの温度感がそろってきます。

「担当者によって言うことが違う」ということをなくすことができるのと同時に、お客さんの主張の正当性とリスクを真剣に考え、最適案を提示するという事務所の文化を創り出しています。

5.税法上の不利を「してはいけないこと」と勘違いしている

たとえば、法人の役員報酬はずっと同じ金額で毎月払わないと経費にならない法人税法のルールになっています。

業績や資金繰りが悪い時に、お客様自ら自分の役員報酬を減額したり0にしたりしようとすると、「税法上不利になるから反対!」という税理士がいます。

社長がやりたいと思う合理的な取引があって、それを実現した場合の税法上のメリットデメリットをお伝えして、社長の判断で行うのが経営によりそったアドバイザーかと思いますが、社長に説明するのを省略して、「できない」とだけ伝える人がいるのは事実です。

法人税法上有利な方法を選択するために、結果的に資金繰りを悪くして、経営を悪化させるのは本末転倒です。節税に偏ったアドバイスしか考えられない税理士も中にはいますが、事業を安定して持続していくことが一番大切だと考えます。

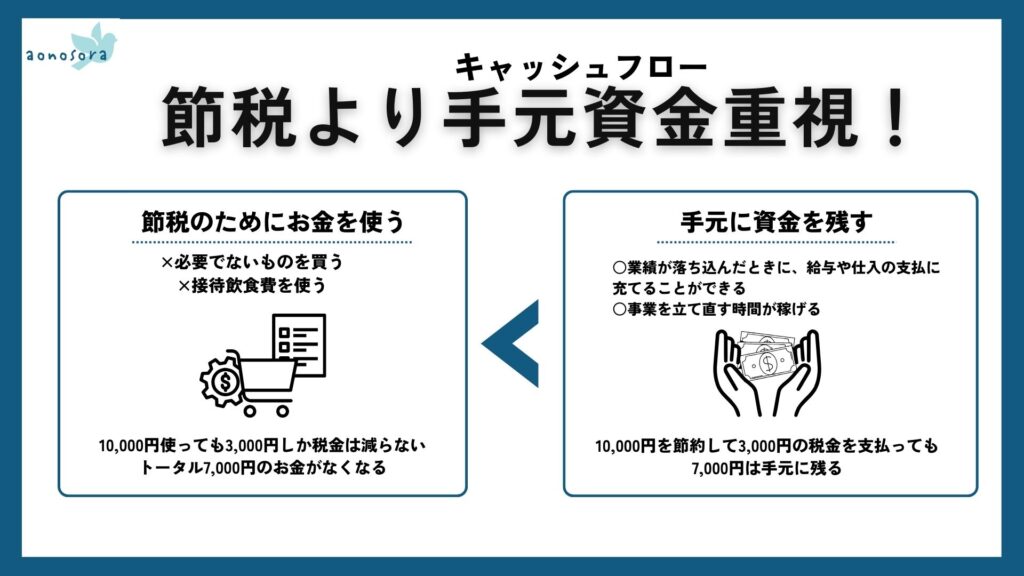

6.キャッシュフロー重視に偏りすぎている

節税方法の多くはお金の支出を伴います。

・賞与を支払う、

・決算日までにものを買う、

などです。

節税するとキャッシュがなくなるから、提案しないという考えの税理士も多いです。

たとえば、賞与を100万円期末に支給したとして、支給しなかった場合に比べて法人税等は30万円節約できますが、支給した場合は100万円お金が減っているので差引き70万円の出費です。賞与を支給しなかった場合に比べて70万円キャッシュが減っています。

賞与を出す理由が「節税以外」であれば問題ありませんが、節税したいだけの人にはこの仕組みをお伝えして理解していただくことが重要と考えています。

7.節税の具体的な方法を勉強していない

単純に勉強不足な税理士もいます。優遇税制などは政策上、新規追加や複雑な要件変更が行われるため、毎年、膨大な改正税法を勉強していく必要があります。

お客様が行った取引、またはこれから行う取引について適用できる優遇税制を税理士が全く知らない場合は節税のチャンスを逃すことになります。

研修に時間をたくさん費やしていたり、事務所通信などで積極的に改正税法の情報を発信している事務所を選ぶと安心です。

8.節税提案分の顧問料をもらっていない

節税提案は今まで書いてきたように、たくさん時間を使いますので、安い顧問料で契約している場合はその時間を捻出することができません。

顧問契約の時に「節税提案はしません」ということを伝える税理士はあまりいないと思いますので、安すぎる顧問料の場合は、お客様の期待とのギャップがあることが予想されますので要注意です。

節税に強い!信頼できる税理士を見つけるポイント

勉強熱心で、お客様の得になることをいつも時間をかけて考えてくれている税理士ということになりますね。

担当者がたくさんいる事務所では、担当者の資質に左右されないよう、チェックリストや年間スケジュールの作成をして、すべてのお客様にもれなく節税案がご案内できるように、インプットとアウトプットの仕組みを作っています。その仕組みやチームワークが上手く回っていることが垣間見える事務所であれば安心です。

★顧問料だけでは判断しない

顧問料が安いということは、全体の工数がかけられないので、コンサルティング時間から順番に省かれていきます。

節税提案は決算日より前に行う必要がありますので、決算予測がスケジュールに入っていない契約の場合は、ほぼ節税提案をする意識はないと思ってよいと思います。

税額予測と決算対策は行ってくれますか?、行う場合はいつ頃ですか?、と聞いてみてください。

★調査対応実績や節税提案実績を確認

節税対策は積極的に提案してくれますか?

過去の節税提案が税務調査で認められなかった経験はありますか?

とズバリ聞いてしまうのもよいかもしれません。

節税対策を提案します、と言われたらどんな事例があるか聞いてみてください。調査で戦って認められた経験なども聞くことができれば安心です。

ただし、税理士法第33条の2の書面添付をしている事務所では、調査対応実績が極端に少ない場合もあります。その場合は書面添付の内容によってはさらに信頼できる事務所と言えるかもしれません。

税理士法第33条の2の書面添付についてはこちらの記事の「③税務調査時のサポート」を参照ください

★面談で直接話をする

節税提案ができる実力のある税理士だとしても、怖くて聞けない、何となく敷居が高い、という言葉を聞くことがよくあります。

税理士は経営者の一番身近な相談相手である必要があると思います。自分が話しやすい人であることを確認することは大事です。契約前に面談してできるだけたくさん話をしてみてください。

グレーな支出はどこまで経費として申請できるのか?

お客様に、このレシートは経費にできますか?ときかれることがあります。(「経費にして欲しい」という視線を送られながら・・)

うすうすダメとわかっている支出もあれば、いけるかもと思いながら一か八か聞いてみよう、という支出もあるのでは?

★経費にできるかの判断は税理士の解釈と顧問先の理解度による

そんなとき、私は、このレシートが「売上を上げるため」、「事業遂行のため」に必要だとお客様が考える根拠を聞きます。

なぜなら税理士には経営者が支出したときの理由はわからないからです。

この業種の事業でこの支払が出てくる理由は何だろう?という純粋な気持ちで聞きます。それは、税務調査官に聞かれたときにしっかり返答して、たとえ疑われてもお客様を信じて戦うためです。

お客様が脱税であることを承知で、個人的な支出を「入れて」と開き直って言われたら、「それは難しい」と伝えますが、基本的にはお客様の主張や思いを尊重します。

その上で自分の中の「一般的な感覚」をものさしにして、経費としての理由が弱い、個人的な支出であると指摘される可能性がある、と思う場合はその旨をお伝えし、税務リスクを理解してもらいます。

★顧問税理士があなたのことを最も考えている

税務調査にて、重箱の角をつつくような指摘に対応したり、何日も交際費の領収書のコピーを取り続ける税務調査官を眺めているような、つらい立会をした経験があると、自分のお客様にそんな時間を過ごさせることは絶対にしたくないと考えます。

税務調査ができるだけ来ないことが一番理想。そのためには事業開始後の初めての調査で、会社や経営者が誠実であることがわかるような処理を、ちゃんと税務調査官に確認してもらう必要があります。

「誠実であること」とは、税理士と経営者が合理的な考えと納税意識を持って経理を行っていて、調査にきても何も間違いがみつからないという実績を伴っている状態と考えます。

それは、調査官に目立たないように過度に保守的な経理をすることではありません。たとえ目立つ経費が出てきても、それはきちんとした常識的な理論に基づいて経費計上しているし、多くの人が納得できる範囲で行われている状態を指します。

お客様にとって大事なことは、事業が軌道に乗っていて、経営者も社員も安心して働ける長く続く組織となっていること。資金も潤沢で社会からも必要とされている組織であること。

そのために無駄な税金は払わないし、調査のために無駄な時間も使わない。すべての労力と時間は事業遂行のために使える状態であることです。

この考えに賛同いただけるなら、一緒にスマートな節税のスタンスを確立していきましょう。

★合理的でないリスクは取るべきではない

たとえば「通達」は税務署職員が守るべきルールであって法律ではありません。通達には具体的な事例が書かれていたり、その割にあいまいな言葉でかかれていたり、わざと幅を持たせた文章になっています。

通達やQ&Aの事例に似ているスキームを、御社に都合のよいように拡大解釈して提案する金融機関やコンサルタントがいます。それを節税提案だと捉えて、顧問税理士がそのような提案をしてくれない、と不満に思っているのであれば、それは誤解かもしれません。

一旦税務署と争うことになったら、通達は法律ではないので、通達どおりにやっているからといって認められるわけではありません。税法の趣旨や解釈を見誤っていては裁判で認められません。合理的でない行動はリスクを伴います。

一方、経営上合理的な行動であるにもかかわらず、一見租税回避の行為に見えるような場合は、税法の趣旨に基づいて見解をまとめ、たくさんの裁決事例や、参考書籍をあたり、理論武装して税務調査に備えます。

あくまで行動の順番は、

・節税がしたい→合理的な理由を考える、のではなく、

・経営上合理的な行動を起こす→結果的に脱税や租税回避と言われないように、その行為のいきさつや考え方について整理し、証拠を残しておく、

ということです。

過度な節税はリスクが大きい?資金を重視した対策のすすめ

当然やるべき節税は税理士にとっては当たり前すぎて、特に提案などしないので、お客様には気がつかれていないかもしれません。

お客様が提案されて知っている大きな節税は、決算書を見た人が誰でも気がつく目立つ処理になっていて、それ自体によい印象はあまりありません。いったい何をしたのか?と税務調査に行きたくなります。

さらに、節税案の多くは資金の流出を伴うものですので、節税にとらわれすぎて本業に必要な大事な資金を失うことにならないよう、注意してください。

★積極的に節税を教えてくれない税理士はダメな税理士か

お客様の感情からすると、節税提案を全くしてくれず、説明を端折られると、結果が同じでも税理士に不信感を覚えますよね。

口数の少ない税理士には、何か節税になるかもしれない選択肢があるなら教えて欲しい、と伝えるとよいと思います。

会社の運転資金や、未来の計画実現に無理のない範囲で、

・社員のモチベーションアップのために賞与を出す、

・来期設備予定だった必要な投資を、今年度中に前倒しして期末までに稼働させる、

などは決算対策としては有効で健全な節税対策と考えます。

そういう本業に関わる対策について、毎年会社の資金繰り等の状況を考えながら、オリジナルの意見を伝えてくれる顧問税理士は、いい税理士だと思います。

逆に、その質問を受けて、お客様のキャッシュフローを重視せず、節税のために保険に入ろうとか、リース物件を買おうとか、投資しようとか、という提案ばかりをする税理士であったとしたら、本当に顧問先のことを考えているのか疑問です。

★顧問先の永続的存続を願うのは税理士の使命

顧問先の幸せを勝手に税理士が決めるのはおかしいかもしれませんが、

・倒産しない、

・借入金がきちんと返せる、

・社員が辞めない、

・社員や役員の給与が上がる、

・利益が安定して確保できる、

・経営者が精神的に充実している、

・経営者や社員が健康、

・経営者家族が安心していられる、

・納税の義務を果たしている、

・社会的に信用されている、

・事業にプライドが持てる、

そんな顧問先の状態が永く永く続くのを心から願っています。

ありのままの利益の中から、税金は払っても3割程度。

税金は必要経費と捉えて、残り7割をちゃんと会社内部に資金として残します。

目まぐるしく変わっていく世の中のニーズについていけるように、次の施策のためにこの資金を使用するのが、事業継続のコツです。

節税にとらわれて、損していないかどうかの不安に襲われる方は、事業を行う上で一番大事なことは何か、ということを俯瞰してみると精神が安定します。

あなたの選ぶ税理士が、節税についても、経営者の精神的な安定についても、バランスよく考えてくれているかどうか、それをぜひとも見極めてください。

この記事を監修した人

長坂ひとみ